A consulta de CPF é uma etapa crucial na análise de crédito e na garantia da segurança financeira. No entanto, erros durante esse processo podem ter consequências negativas significativas.

Erros em consultas CPF podem levar a avaliações de crédito imprecisas, afetando a capacidade de indivíduos e empresas de obterem crédito. Além disso, esses erros podem comprometer a segurança financeira, resultando em perdas financeiras para instituições financeiras.

Este artigo visa destacar os principais erros cometidos durante as consultas de CPF e fornecer orientações práticas sobre como evitá-los, garantindo uma análise de crédito mais precisa e segura.

Pontos Principais

- Identificar os erros mais comuns em consultas CPF.

- Compreender o impacto desses erros na análise de crédito.

- Aprender estratégias para evitar esses erros.

- Melhorar a segurança financeira através de consultas de CPF precisas.

- Garantir uma análise de crédito mais segura e eficaz.

A importância da consulta de CPF na análise de crédito

A consulta de CPF é uma etapa crucial na análise de crédito, permitindo que as instituições financeiras avaliem a solvência dos clientes.

Essa avaliação é fundamental para o processo de tomada de decisão, pois ajuda a identificar possíveis riscos associados ao crédito.

O papel fundamental do CPF no sistema financeiro brasileiro

O CPF é um identificador único para cada cidadão brasileiro, tornando-se uma ferramenta indispensável no sistema financeiro.

Sua utilização permite a verificação da identidade e a análise da história creditícia dos indivíduos, contribuindo para uma gestão de risco mais eficaz.

Como a consulta de CPF impacta decisões de negócios

A consulta de CPF fornece informações precisas sobre a situação creditícia dos clientes, influenciando diretamente as decisões de negócios.

Com essas informações, as empresas podem mitigar riscos e otimizar suas estratégias de crédito, resultando em uma melhor gestão financeira.

Relação entre consulta de CPF e prevenção à fraude

A consulta de CPF também desempenha um papel crucial na prevenção à fraude, pois permite identificar CPFs inválidos ou suspeitos.

Ao realizar consultas regulares e precisas, as empresas podem detectar atividades suspeitas e prevenir perdas financeiras, protegendo sua reputação e garantindo a conformidade com as regulamentações.

Em resumo, a consulta de CPF é essencial para uma análise de crédito eficaz, impactando positivamente as decisões de negócios e prevenindo fraudes.

Erros comuns em consultas CPF e como evitá-los

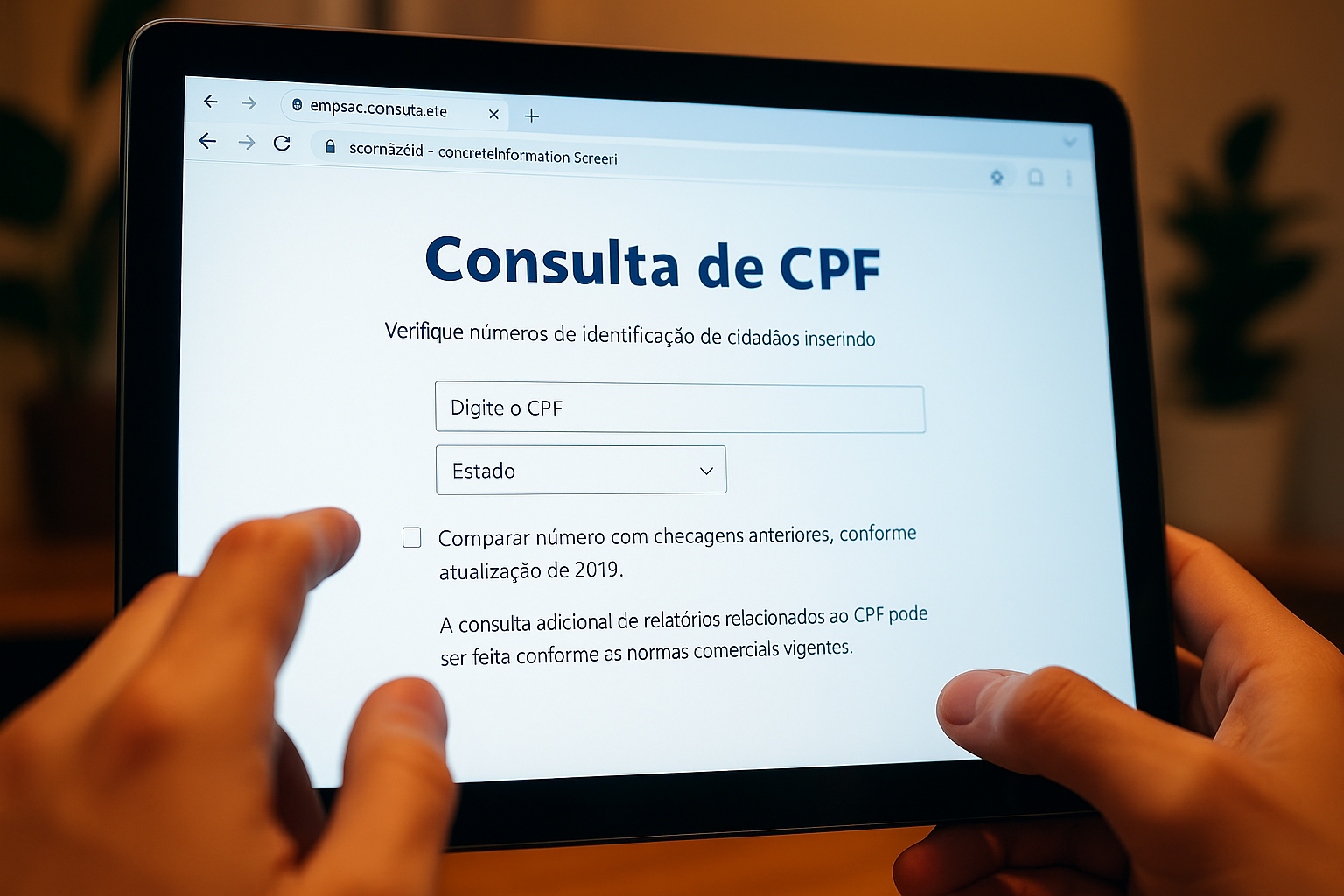

Ao realizar consultas de CPF, é crucial estar ciente dos erros comuns que podem comprometer a análise de crédito. Esses erros podem variar desde simples digitação incorreta até falhas na interpretação dos resultados.

Digitação incorreta e validação de números

Um dos erros mais comuns é a digitação incorreta do número do CPF. Um simples erro de digitação pode resultar em uma consulta inválida. Para evitar isso, é recomendável utilizar sistemas de validação de números de CPF que verificam a consistência dos dígitos.

Consultas incompletas ou superficiais de dados

Outro erro frequente é realizar consultas incompletas ou superficiais. Isso pode levar a uma análise de crédito imprecisa. É essencial garantir que todas as informações necessárias sejam coletadas e analisadas.

“A precisão na consulta de CPF é fundamental para uma análise de crédito confiável.”

Uso de fontes não confiáveis ou desatualizadas

O uso de fontes não confiáveis ou desatualizadas para consultas de CPF também é um erro comum. É crucial utilizar fontes atualizadas e confiáveis para garantir a precisão dos dados.

Falhas na interpretação dos resultados da consulta

Por fim, falhas na interpretação dos resultados da consulta podem levar a decisões equivocadas. É importante ter uma equipe treinada para interpretar corretamente os resultados e tomar decisões informadas.

Em resumo, evitar erros comuns em consultas de CPF requer atenção ao detalhe, uso de tecnologia para validação e verificação, e treinamento adequado para a equipe. Ao seguir essas práticas, é possível garantir que as consultas sejam precisas e confiáveis.

Consequências graves de erros na verificação de CPF

Consultar CPF de forma errada pode gerar prejuízos financeiros diretos para as empresas. A verificação incorreta de CPF é um problema sério que pode levar a uma série de consequências negativas, afetando não apenas a saúde financeira das organizações, mas também sua reputação e conformidade legal.

Prejuízos financeiros diretos para empresas

Erros na consulta de CPF podem resultar em decisões de crédito equivocadas, levando a perdas financeiras significativas. Quando uma empresa concede crédito a indivíduos com CPFs irregulares ou fraudulentos, está potencialmente abrindo caminho para inadimplência.

Decisões comerciais equivocadas baseadas em dados incorretos

A consulta incorreta de CPF pode levar a análises de crédito falhas, resultando em decisões comerciais mal informadas. Isso pode afetar a estratégia de negócios, levando a investimentos errados ou perda de oportunidades.

Problemas legais e de conformidade com a LGPD

Além dos prejuízos financeiros, erros na verificação de CPF também podem levar a problemas legais, especialmente em relação à Lei Geral de Proteção de Dados (LGPD). A não conformidade com a LGPD pode resultar em multas significativas e danos à reputação da empresa.

Impacto na reputação da empresa e relacionamento com clientes

A ocorrência de erros na consulta de CPF pode danificar a confiança do cliente na empresa. Clientes esperam que as empresas protejam seus dados e tomem decisões informadas. Falhas nesse processo podem levar a uma perda de negócios e reputação.

Soluções tecnológicas e melhores práticas para consultas eficientes

Para garantir a precisão e segurança nas consultas de CPF, é crucial adotar soluções tecnológicas avançadas e seguir melhores práticas. Isso não apenas melhora a eficiência das consultas, mas também reduz significativamente os riscos associados a erros e fraudes.

Sistemas e ferramentas recomendados para consulta segura

A utilização de sistemas e ferramentas especializadas é fundamental para realizar consultas de CPF de forma segura e eficiente. Existem diversas opções no mercado que oferecem soluções robustas e confiáveis, como plataformas de consulta de CPF que integram dados de várias fontes e fornecem resultados precisos e atualizados.

Protocolos de verificação dupla e validação cruzada

Implementar protocolos de verificação dupla e validação cruzada é essencial para garantir a precisão das informações obtidas. Isso envolve verificar os dados de CPF em múltiplas fontes e realizar validações adicionais para confirmar a autenticidade dos resultados.

Treinamento de equipe para consultas precisas

O treinamento da equipe é um aspecto crucial para realizar consultas de CPF precisas. É importante que os colaboradores estejam familiarizados com as ferramentas e sistemas utilizados, além de entenderem a importância de seguir os protocolos estabelecidos para garantir a segurança e precisão das consultas.

Integração de APIs e automação de consultas

A integração de APIs e a automação de consultas podem significativamente melhorar a eficiência e reduzir os erros associados às consultas manuais. Isso permite que as empresas realizem consultas de forma rápida e segura, integrando os resultados diretamente nos seus sistemas.

Ao adotar essas soluções tecnológicas e melhores práticas, as empresas podem garantir que suas consultas de CPF sejam precisas, seguras e eficientes, minimizando os riscos e melhorando a tomada de decisões.

Conclusão

A consulta de CPF é uma etapa fundamental na análise de crédito, e erros nessa etapa podem levar a decisões erradas. Ao longo deste artigo, discutimos os erros comuns em consultas CPF e como evitá-los, destacando a importância de uma consulta precisa e segura para evitar decisões erradas com consulta de cpf correta.

Para consultar cpf com segurança e sem falhas, é crucial adotar soluções tecnológicas e melhores práticas, como sistemas de verificação segura e treinamento de equipe. Além disso, entender as falhas comuns na verificação de cpf e como concordar é essencial para uma análise de crédito confiável.

Ao implementar essas soluções e práticas, empresas podem minimizar os riscos associados a erros de consulta e garantir uma análise de crédito mais segura e precisa. Isso não apenas protege as empresas de prejuízos financeiros, mas também fortalece a relação com os clientes.

FAQ

O que é consulta por CNPJ e como ela se relaciona com a consulta de CPF?

A consulta por CNPJ é um processo utilizado para verificar informações de empresas, enquanto a consulta de CPF é usada para verificar informações de pessoas físicas. Embora sejam processos distintos, ambos são importantes para a análise de crédito e prevenção à fraude.

Quais são os principais erros cometidos ao consultar um CPF?

Os principais erros incluem digitação incorreta, consultas incompletas, uso de fontes não confiáveis e falhas na interpretação dos resultados.

Como evitar erros de digitação ao consultar um CPF?

Para evitar erros de digitação, é recomendável utilizar sistemas de validação e verificação automática de números de CPF.

O que é uma consulta de CPF incompleta e como ela pode afetar a análise de crédito?

Uma consulta de CPF incompleta ocorre quando não são verificadas todas as informações necessárias. Isso pode levar a decisões de crédito equivocadas e aumentar o risco de prejuízo.

Quais são as consequências de usar fontes não confiáveis para consultar CPF?

Usar fontes não confiáveis pode resultar em informações desatualizadas ou incorretas, o que pode comprometer a análise de crédito e levar a prejuízos financeiros.

Como garantir a precisão da consulta de CPF?

Para garantir a precisão, é importante utilizar fontes confiáveis, realizar verificações cruzadas e utilizar sistemas de validação.

Qual é o impacto de erros na consulta de CPF na reputação de uma empresa?

Erros na consulta de CPF podem levar a decisões de crédito equivocadas, o que pode danificar a reputação da empresa e afetar negativamente o relacionamento com os clientes.

Como as soluções tecnológicas podem ajudar a evitar erros em consultas de CPF?

Soluções tecnológicas, como sistemas de consulta automatizada e APIs de validação, podem ajudar a reduzir erros e garantir a precisão das consultas de CPF.

Quais são as melhores práticas para realizar consultas de CPF eficientes?

As melhores práticas incluem utilizar fontes confiáveis, realizar verificações cruzadas, treinar a equipe e utilizar soluções tecnológicas de validação.